Gewinn-und-Verlust-Rechnung

|

2018 |

In % des Umsatzes |

2017 |

In % des Umsatzes |

Veränderung in % |

|||||||

|

||||||||||||

Umsatzerlöse |

2.796 |

100,0 |

2.733 |

100,0 |

2 |

|||||||

Umsatzkosten |

−972 |

−34,8 |

−925 |

−33,8 |

−5 |

|||||||

Rohertrag |

1.824 |

65,2 |

1.808 |

66,2 |

1 |

|||||||

Vertriebs- und Marketingaufwendungen |

−1.174 |

−41,9 |

−1.195 |

−43,7 |

2 |

|||||||

Verwaltungsaufwendungen |

−290 |

−10,4 |

−280 |

−10,3 |

−4 |

|||||||

Sonstige betriebliche Aufwendungen und Erträge |

−13 |

−0,5 |

8 |

0,3 |

<−100 |

|||||||

EBIT |

347 |

12,4 |

341 |

12,5 |

2 |

|||||||

Finanzergebnis |

−10 |

−0,4 |

−10 |

−0,4 |

−4 |

|||||||

Ergebnis vor Ertragsteuern |

337 |

12,0 |

331 |

12,1 |

2 |

|||||||

Ertragsteuern |

−101 |

−3,6 |

−100 |

−3,6 |

0 |

|||||||

Konzernergebnis |

236 |

8,4 |

231 |

8,5 |

2 |

|||||||

Ergebnis je Aktie (in EUR)1 |

3,42 |

|

3,35 |

|

2 |

|||||||

EBITDA vor Sondereffekten |

489 |

17,5 |

491 |

18,0 |

0 |

|||||||

|

|

|

|

|

|

|||||||

Ertragsteuerquote in % |

30 |

|

30 |

|

|

|||||||

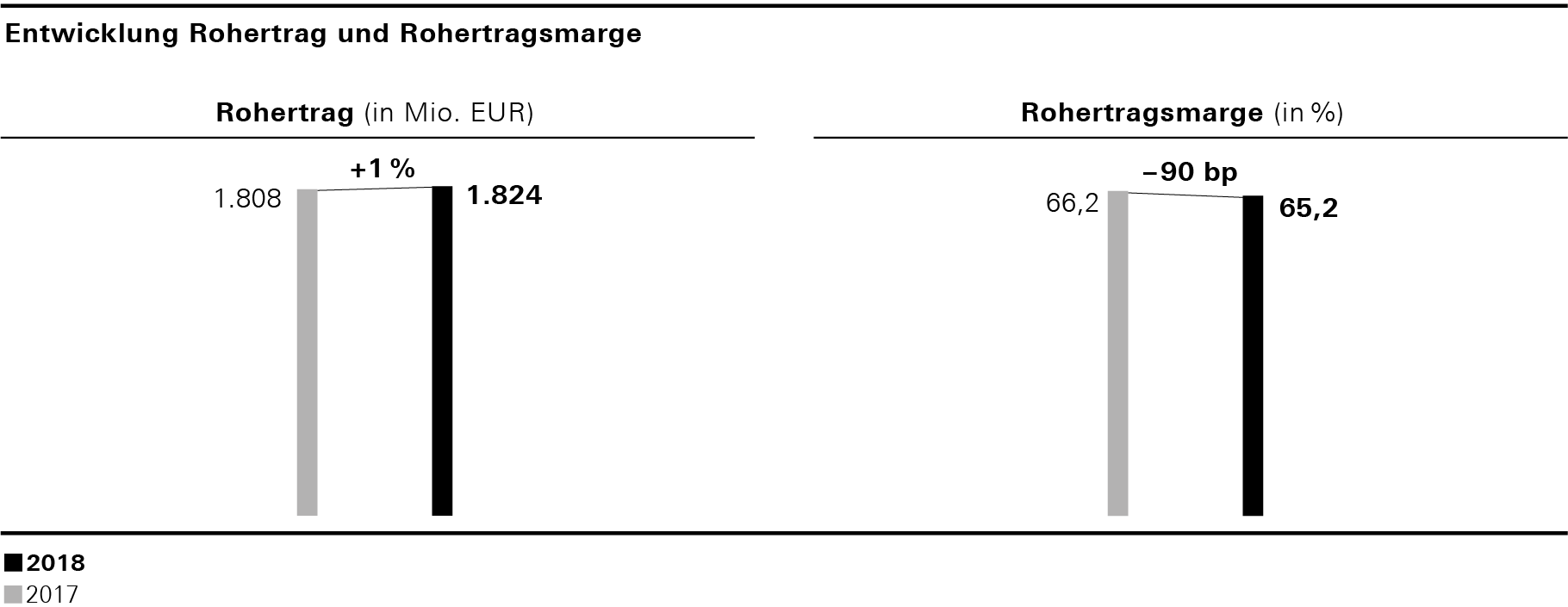

Die Rohertragsmarge lag im Geschäftsjahr 2018 mit 65,2 % um 90 Basispunkte unter dem Niveau des Vorjahres (2017: 66,2 %). Der Rückgang ist im Wesentlichen auf Investitionen in die Produktqualität zurückzuführen. Daneben wirkten sich Währungseffekte leicht negativ auf die Margenentwicklung aus.

Die Vertriebs- und Marketingaufwendungen lagen im Geschäftsjahr 2018 um 2 % unter dem Wert des Vorjahres. Auch in Relation zum Umsatz reduzierten sie sich von 43,7 % auf 41,9 %. Vor allem die verringerte Expansionstätigkeit sowie positive Effekte aus der Nachverhandlung von Mietverträgen im eigenen Einzelhandel führten zu einem Rückgang der Vertriebsaufwendungen um 2 %. Im Verhältnis zum Umsatz lagen diese mit 32,6 % unter dem Niveau des Vorjahres (2017: 34,0 %). Die Marketingaufwendungen reduzierten sich um 6% gegenüber dem Vorjahreszeitraum und lagen im Verhältnis zum Umsatz mit 6,2 % ebenfalls unter dem Wert des Vorjahres (2017: 6,8 %). Die Aufwendungen für Logistik stiegen hingegen im Vorjahresvergleich um 6 % und lagen auch relativ zum Umsatz mit 3,1 % leicht über dem Vorjahresniveau (2017: 3,0 %). Ursächlich hierfür war im Wesentlichen die positive Entwicklung des Onlinegeschäfts, die zu höheren Personal- und sonstigen Aufwendungen führte. Konzernanhang, Textziffer 2

Ein unverändert konsequentes Kostenmanagement begrenzte im abgelaufenen Geschäftsjahr den Anstieg der Verwaltungsaufwendungen. Vor allem Investitionen in die digitale Transformation des Geschäftsmodells führten zu einem Anstieg der allgemeinen Verwaltungsaufwendungen um 4 %. Hierdurch verspricht sich HUGO BOSS wichtige Umsatzimpulse sowie die Beschleunigung betrieblicher Prozesse. Im Verhältnis zum Umsatz lagen die allgemeinen Verwaltungsaufwendungen mit 8,1 % nur geringfügig über dem Niveau des Vergleichszeitraums (2017: 8,0 %). Die im Rahmen der Kollektionserstellung anfallenden Forschungs- und Entwicklungskosten legten im Vorjahresvergleich um 1 % zu, blieben im Verhältnis zum Umsatz mit 2,3 % jedoch stabil (2017: 2,3 %). Konzernanhang, Textziffer 3

Der sich aus den sonstigen betrieblichen Aufwendungen und Erträgen ergebende Nettoaufwand belief sich im Geschäftsjahr 2018 auf 13 Mio. EUR (2017: Nettoertrag in Höhe von 8 Mio. EUR). Im Berichtszeitraum ergaben sich Aufwendungen im Zusammenhang mit organisatorischen Veränderungen. Des Weiteren beinhaltet der Posten Aufwendungen, die sich aus der Bildung einer Rückstellung für Haftungsverpflichtungen im Zusammenhang mit dem ehemaligen Produktionsstandort in Cleveland, Ohio, USA, ergaben. Konzernanhang, Textziffer 4

|

2018 |

In % des Umsatzes |

2017 |

In % des Umsatzes |

Veränderung in % |

|||||

Ergebnis vor Ertragsteuern |

337 |

12,0 |

331 |

12,1 |

2 |

|||||

Finanzergebnis |

−10 |

−0,4 |

−10 |

−0,4 |

−4 |

|||||

EBIT |

347 |

12,4 |

341 |

12,5 |

2 |

|||||

Abschreibungen |

−129 |

−4,6 |

−158 |

−5,8 |

18 |

|||||

EBITDA |

476 |

17,0 |

499 |

18,3 |

−5 |

|||||

EBITDA-relevante Sondereffekte |

−13 |

−0,5 |

8 |

0,3 |

<−100 |

|||||

EBITDA vor Sondereffekten |

489 |

17,5 |

491 |

18,0 |

0 |

Das EBITDA vor Sondereffekten entwickelte sich im Geschäftsjahr stabil. Die positiven Effekte, resultierend aus dem Umsatzanstieg und dem unverändert konsequenten Kostenmanagement, wurden durch Investitionen in die Produktqualität sowie in die digitale Transformation des Geschäftsmodells ausgeglichen. Wechselkursveränderungen hatten einen insgesamt negativen Effekt auf die Ergebnisentwicklung. Dieser resultierte vor allem aus der Abwertung von Währungen außerhalb der Eurozone. Mit 17,5% lag die bereinigte EBITDA-Marge um 50 Basispunkte unter dem Vorjahresniveau (2017: 18,0%).

Das EBIT legte um 2 % zu. Die EBIT-Marge verzeichnete hingegen einen leichten Rückgang um 10 Basispunkte auf 12,4% (2017: 12.5%). Die Abschreibungen lagen aufgrund der geringeren Investitionstätigkeit in den Vorjahren sowie niedrigerer Wertminderungen auf Sachanlagen für eigene Einzelhandelsgeschäfte mit 129 Mio. EUR um 18 % unter dem Niveau der Vergleichsperiode (2017: 158 Mio. EUR).

Das Finanzergebnis als Nettoaufwand der Positionen Zinsergebnis und übrige Finanzposten lag auf Vorjahresniveau. Im Geschäftsjahr 2018 entwickelte sich die Konzernsteuerquote stabil und lag wie im Vorjahr bei 30 % (2017: 30 %). Aufwendungen aus der Bildung einer Rückstellung für Risiken aus einer steuerlichen Außenprüfung bei der HUGO BOSS AG erhöhten den Ertragsteueraufwand im Berichtszeitraum. Die im Vorjahr erfassten Aufwendungen aus der Neubewertung aktiver latenter Steuern im Zusammenhang mit der US-Steuerreform wiederholten sich hingegen nicht. Konzernanhang, Textziffer 5 und 6

Das Konzernergebnis stieg im Berichtszeitraum um 2 %.